Ein Darlehen ist ein langfristiger Kredit, bei dem ein fester Betrag ausgezahlt wird. Ein Darlehen verursacht in der Regel Kosten durch z.B. Zinsen, Provisionen, Gebühren und Disagio (Abschläge). Die sogenannte Tilgung ist dabei die Rückzahlung des Darlehens.

Darlehensarten

Wir schauen uns folgendes Beispiel an und betrachten dabei die drei verschiedenen Darlehensarten.

Beispiel:

Eine Bank gibt einem Unternehmen ein Darlehen von 100.000 € und legt einen Zinssatz von 5 % über einen Zeitraum von 5 Jahren fest.

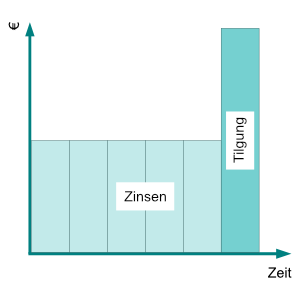

Festdarlehen / Fälligkeitsdarlehen

Bei dieser Darlehensform wird die Darlehensschuld am Laufzeitende des Darlehens zurückgezahlt. So entstehen während der Laufzeit des Darlehens in der Regel nur Kosten durch Zinsen. Der Zinssatz kann dabei entweder festgeschrieben werden oder variabel sein.

Merkmale

- gleichbleibende Zinsen aufgrund fehlender Tilgung

| Darlehen | 100.000,00 € | |||

| Zinssatz | 5% | |||

| Laufzeit | 5 Jahre | |||

| Jahr | Restschuld zu Beginn | Tilgung | Zinsen | Restschuld zum Ende |

| 1 | 100.000,00 € | 0 | 5.000 € | 100.000,00 € |

| 2 | 100.000,00 € | 0 | 5.000 € | 100.000,00 € |

| 3 | 100.000,00 € | 0 | 5.000 € | 100.000,00 € |

| 4 | 100.000,00 € | 0 | 5.000 € | 100.000,00 € |

| 5 | 100.000,00 € | 100.000,00 € | 5.000 € | – € |

| Summe | 100.000,00 € | 25.000 € | ||

| 125.000,00 € | ||||

Pros

- geringe Abschläge während der Laufzeit

- hohe Liquidität während des Darlehens

Cons

- hohe Schlussrate

- hohe Gesamtzinsen

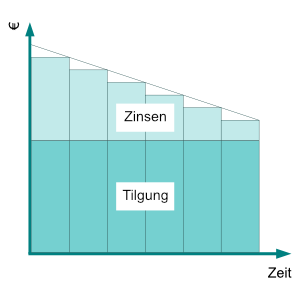

Tilgungsdarlehen / Abzahlungsdarlehen

Beim Tilgungsdarlehen hingegen wird mit dem Darlehensnehmer über eine feste Laufzeit eine gleichbleibende Tilgungsleistung vereinbart. Die Rate der Leistung setzt sich dann aus der linearen Rate und den auf der Restschuld basierenden Zinsen zusammen. Da die Zinsen beruhend auf der Restschuld immer geringer werden gilt dies auch für die Leistungsraten. Die Tilgungsrate ist dabei der Quotient aus der Summe der Schuld und der Anzahl der Tilgungsvorgänge.

Merkmale

- gleichbleibende Tilgung

- sinkende Zinsen durch regelmäßige Tilgung

| Darlehen | 100.000,00 € | ||||

| Zinssatz | 5% | ||||

| Laufzeit | 5 Jahre | ||||

| Jahr | Restschuld zu Beginn | Tilgung | Zinsen | Annuität | Restschuld zum Ende |

| 1 | 100.000,00 € | 20.000 € | 5.000 € | 25.000 € | 80.000,00 € |

| 2 | 80.000,00 € | 20.000 € | 4.000 € | 24.000 € | 60.000,00 € |

| 3 | 60.000,00 € | 20.000 € | 3.000 € | 23.000 € | 40.000,00 € |

| 4 | 40.000,00 € | 20.000 € | 2.000 € | 22.000 € | 20.000,00 € |

| 5 | 20.000,00 € | 20.000 € | 1.000 € | 21.000 € | – € |

| Summe | 100.000 € | 15.000 € | |||

| 115.000,00 € | |||||

Pros

- sinkende Raten zum Ende hin

- geringste Gesamtzinsen aller Darlehensarten

Cons

- hohe Raten direkt zu Beginn

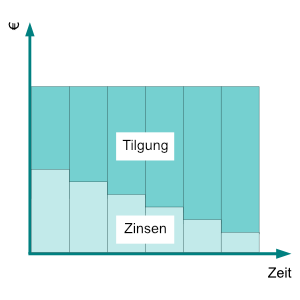

Annuitätendarlehen

Hier sind die Annuitätenraten konstant. Der Zinsanteil verringert ich dabei während jeder Rate, wodurch sich der Anteil der Tilgung erhöht. Dies ist die gängigste in Deutschland verwendete Darlehensart.

Merkmale

- gleichbleibende Annuität

- sinkende Zinsen durch regelmäßige Tilgung

- sinkende Tilgung

| Darlehen | 100.000,00 € | ||||

| Zinssatz | 5% | ||||

| Laufzeit | 5 Jahre | ||||

| Jahr | Restschuld zu Beginn | Tilgung | Zinsen | Annuität | Restschuld zum Ende |

| 1 | 100.000,00 € | 18.097 € | 5.000 € | 23.097 € | 81.902,52 € |

| 2 | 81.902,52 € | 19.002 € | 4.095 € | 23.097 € | 62.900,17 € |

| 3 | 62.900,17 € | 19.952 € | 3.145 € | 23.097 € | 42.947,69 € |

| 4 | 42.947,69 € | 20.950 € | 2.147 € | 23.097 € | 21.997,60 € |

| 5 | 21.997,60 € | 21.998 € | 1.100 € | 23.097 € | 0,00 € |

| Summe | 100.000 € | 15.487 € | |||

| 115.487,40 € | |||||

Pros

- Verringerung der Zinsen durch regelmäßige Tilgung

- geringe Gesamtzinsen

- gleichbleibende Rate (gut kalkulierbar)

- hohe Planungssicherheit

Cons

- hohe Raten

Kreditsicherung

Kreditsicherung wird betrieben um das Risiko von Forderungsausfällen zu Vermeiden.

Informationsquellen

- Gewerbliche Auskunftsstellen z.B. Ceditreform

- SCHUFA

- Geschäftspartner

- Kreditinstitute

- Handelsregister

- Grundbuch

| Personalkredite | ||

| Art der Kreditsicherung | Merkmale | Beispiel |

| Blankokredit |

|

|

Bürgschaftskredit

|

|

|

| Wechseldiskontkredit |

|

|

| Zession |

|

|

| Sachkredite | ||

| Art der Kreditsicherung | Merkmale | Beispiel |

| Verpfändung |

|

|

| Sicherungsübereignung |

|

|

| Eigentumsvorbehalt |

|

|

| Hypothek |

|

|

| Grundschuld |

|

|